ANÁLISE ON CHAIN DO BITCOIN – RELATÓRIO SEMANAL

O mercado cripto continua mostrando força semana após semana. A capitalização total do mercado já passa de US$ 1.4 trilhão, um crescimento de cerca de 5% somente na última semana. Na semana anterior vimos o indicador de stablecoins virando para positivo após 2 anos de queda. Isso mostra entrada de liquidez no mercado cripto, possivelmente estamos vendo o início do mercado de alta. Um dos principais catalisadores é a iminente aprovação de um ETF Spot de Bitcoin nos EUA, essa será a maior porta de entrada de capital institucional para o universo cripto. Diversos fundos de investimento estão aguardando a aprovação da SEC, nunca estivemos tão próximos disso.

O Bitcoin atingiu os US$ 38.000 com 54% de dominância frente as altcoins, porém encontrou certa resistência em ultrapassar esta marca e as altcoins começaram a ter um desempenho excelente. Um possível catalisador para as altcoins também é o fato da BlackRock ter aplicado para um ETF Spot de Ethereum na semana passada. Especula-se que a aprovação do ETF de Bitcoin aconteça em breve e por isso eles já aplicaram para o do Ethereum.

Alguns destaques de altcoins de alta capitalização são Solana com 40%, Chainlink e Polygon com 30% de alta em apenas uma semana. Diversas altcoins de baixa capitalização também performaram muito bem, como Paid Network que subiu 130%. Ao que tudo indica o fluxo financeiro está voltando forte para o mercado cripto e as recentes altas trouxeram otimismo para o mercado.

análise on chain do bitcoin

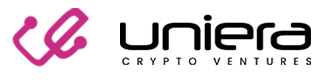

No gráfico abaixo podemos notar uma divergência entre holders de curto e de longo prazo. Quem está no mercado cripto para o longo prazo consegue múltiplos excelentes sobre seus investimentos e costumam comprar na depressão do mercado, enquanto os holders de curto prazo são mais ativos nas operações e costumam comprar ne euforia e vender no medo. Vimos um aumento significativo de supply nas mãos de holders de longo prazo durante praticamente todo o bear market enquanto os de curto prazo seguem diminuindo suas posições.

Ao longo dos ciclos passados vimos os holders de longo prazo tendo excelentes retornos com essa estratégia e possivelmente não será diferente desta vez. A oferta de Bitcoin segue cada vez mais escassa, em 2024 teremos o halving que corta pela metade as recompensas dos mineradores e deve trazer ainda mais escassez. Com o aumento do interesse institucional no Bitcoin podemos ver um choque de oferta, já que os holders de longo prazo não costumam vender seus bitcoins com facilidade e eles detém um percentual significativo do supply.

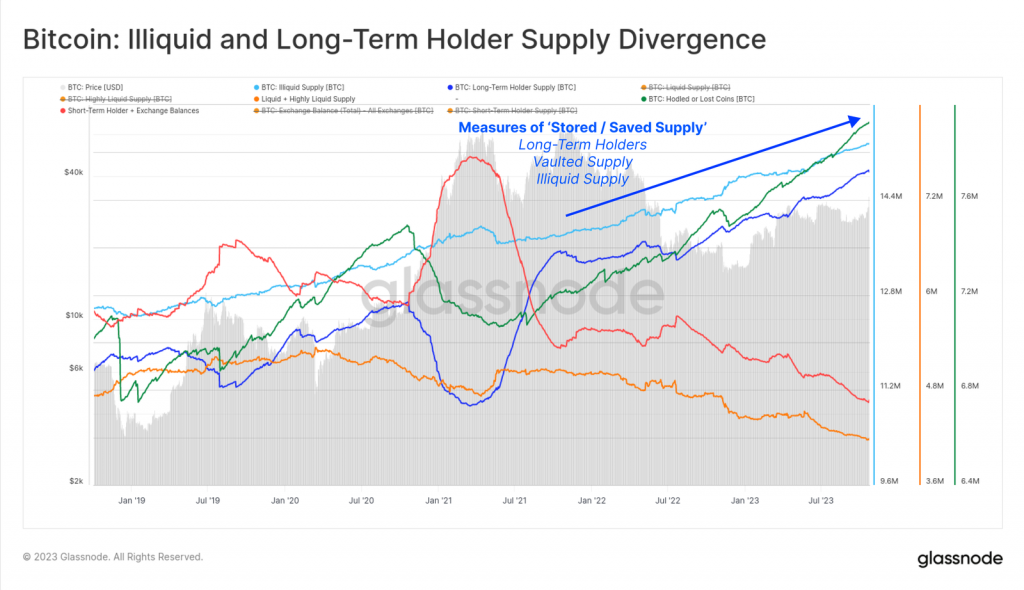

Observando o gráfico abaixo conseguimos extrair mais informações sobre o supply do Bitcoin. Vemos que o supply disponível em corretoras também segue reduzindo junto com o supply detido por holders de curto prazo. Esse balanço já é menor que o balanço de 2016, porém agora temos mais moedas em circulação.

As métricas que analisam supply neste momento são extremamente importantes pois ajudam a entender o motivo das altas exponenciais do bull market. Cada vez mais pessoas querendo comprar Bitcoin e cada vez menos oferta disponível, isso faz com que o preço se desloque mais com menos dinheiro. Essa é a importância de mapear os ciclos passados e entender que o bear market é a melhor hora de realizar aportes.

Gráfico de Preço do Bitcoin

O Bitcoin completou sua quarta semana seguida de alta, algo que não víamos desde janeiro deste ano. A principal resistência a ser vencida agora está na faixa dos US$ 38.000 – US$ 40.000. A estrutura do preço segue em uma tendência de alta clara, porém algumas regiões o preço deve encontrar dificuldade de passar.

Aos poucos o novo bull market está se formando e nos próximos meses devemos vencer a máxima histórica. O principal ponto de suporte do curto prazo está nos US$ 33.000, caso essa região seja revisitada muitos players que estão aguardando quedas devem entrar no mercado trazendo demanda pelo ativo.

GMD Protocol

Trata-se de uma inovadora plataforma de finanças descentralizadas (DeFi), construída na rede Arbitrum. Seu objetivo principal é maximizar os rendimentos e entregar Real Yield para os holders que stakam seus tokens para receber rendimentos.

Estratégias de Gestão de Risco

Para gerenciar os retornos e diminuir os riscos, o Protocolo GMD utiliza estratégias delta-neutras e pseudo-delta-neutras. Estas estratégias são aplicadas especialmente nos seus cofres, onde os ativos são equilibrados de acordo com a composição do GLP (da plataforma GMX), criando uma fonte de renda por meio da emissão de novos tokens GLP.

Utilidade

O token GMD é utilizado para que os holders tenham acesso aos yields gerados dentro da plataforma, além de terem acesso também a um launchpad que prioritariamente lança projetos relacionados a seu próprio ecossistema com foco em Real Yield.

Desenvolvimento e Perspectivas Futuras

Embora ainda em fase beta, o Protocolo GMD tem planos ambiciosos. O USDC é usado no processo de cunhagem do token GMD, com a intenção de transformar esses recursos em ativos geradores de renda. Além disso, os holders de GMD poderão participar do compartilhamento de lucros em diferentes cofres e aplicações da plataforma.

Desafios

O Protocolo GMD enfrenta desafios como impermanente loss e a volatilidade do mercado. Para o futuro, o protocolo tem um plano de expansão que envolve o uso de novas plataformas de derivativos e cofres inteligentes para diferentes estratégias de negociação.

disclaimer

Este documento tem como objetivo somente informar os leitores e não tem a finalidade de assegurar, prometer ou sugerir a existência de garantia de resultados futuros ou isenção de risco para os leitores. O documento não tem o cunho de ofertar, negociar, comercializar ou distribuir títulos, tokens ou qualquer outro instrumento financeiro. Este documento não possui nenhuma recomendação de compra ou venda de ativos, seu objetivo é apenas informativo.